近日,由4008云顶备用网站孙会霞老师撰写的论文《基于加权主成分分析的投资组合优化》刊发于中文A类期刊《系统科学与数学》2023年第7期。以下为文章主要内容:

摘要:金融资产收益率满足因子模型已成为实证资产定价领域的共识,因此在面临均值-方差(mean-variance,MV)投资组合优化问题时,基于因子模型构建期望收益率和方差-协方差矩阵估计量具有更好的经济学理论支撑,从而有助于提高输入参数的估计精度,改进MV策略的绩效表现。基于这一考虑,文章提出了一种可同时兼顾期望收益率和方差-协方差矩阵估计误差的加权主成分分析(weighted principal component analysis,WPCA)算法,该算法在经典主成分分析的目标函数中引入了收益率一阶矩估计误差的加权项,从而克服了经典主成分分析提取的因子在解释收益率一阶矩时的局限性。进一步文章基于WPCA算法提取的统计因子构建两个参数的估计量,然后将改进估计量带入MV策略中,得到WPCA-MV策略。实证上,文章基于A股市场1991.01-2022.09月5138只个股的月频收益率数据对WPCA-MV策略的样本外绩效表现进行评估,结果显示,与常见的投资组合策略MV,GMV,EW,BS,TZ等策略相比,文章所提的WPCA-MV策略在平均收益率,标准差,夏普率,累计收益率和换手率指标上均取得了优异的样本外表现,且这种优越性在美股75个因子数据集上同样成立,表明文章结论具有较好的稳健性。

一、引言

随着现代金融市场快速发展,面对资本市场上层出不穷的金融产品,如何进行资产配置,构建投资组合,从而平衡收益和风险成为人们日益关注的话题。

作者首先总结了现代投资组合理论的发展历程,1952年,Markowitz提出的均值-方差(MV)模型开创了现代投资组合理论,此后学者对这一模型进行了各种改进,但大多是基于个股历史收益率,在实际运用中改进策略输出的权重与理论最优解相去甚远。随后,金融资产收益率满足因子模型已成为实证资产定价领域的共识,具有更好的金融理论支撑,基于因子模型构建期望收益率和方差协方差矩阵估计量能够进一步改进MV策略的绩效表现。最后,作者提出,在基于因子模型的投资组合策略中,估计股票期望收益率和方差协方差矩阵的关键在于构建风险因子及各股票对应的风险因子暴露,并介绍了构建潜在因子模型的常见方法,如传统PCA算法和风险溢价PCA算法。

基于此,作者受风险溢价PCA算法启发,考虑将期望收益率估计误差信息引入PCA算法,将一阶矩定价误差和二阶矩定价误差加权,构建一种加权PCA算法,能够同时兼顾期望收益率和方差协方差矩阵估计精度的因子。进一步地,作者基于该算法构建统计因子得到两个输入参数的改进估计量,最后将改进估计量带入MV策略从而构建了WPCA-MV策略。

二、研究贡献

文章的贡献主要在于以下两个方面:第一,文章提出了一种在投资组合优化过程中,可同时提高股票期望收益率和方差-协方差矩阵估计精度的WPCA算法,不仅从优化模型上实现了降低误差的效果,而且估计量具有更强的经济理论支撑;第二,文章拓展了基于因子模型进行投资组合优化领域的相关研究,可作为将因子模型同时用于改进期望收益率和方差-协方差矩阵估计量的一种拓展,且这种拓展在面临高维投资组合优化时可以显著降低待估参数的个数。

三、理论模型

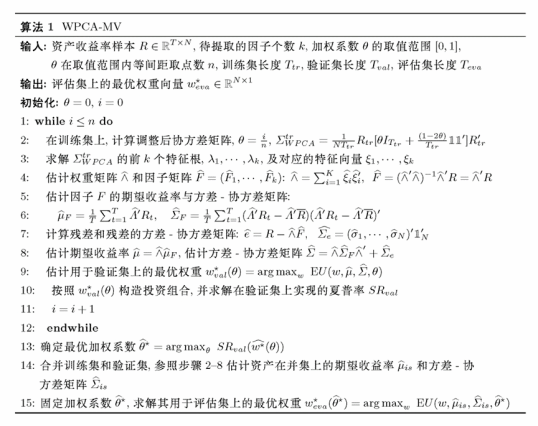

为克服PCA因子在估计收益率一阶矩时的局限性,作者在PCA的目标函数中引入收益率均值加权过程,从而构建了一种可同时估计股票期望收益率和方差-协方差矩阵的加权PCA算法(WPCA);进一步地,作者基于该算法构造的统计因子模型来估计股票期望收益率和方差-协方差矩阵,然后将改进估计量带入MV策略,形成WPCA-MV策略,以期通过提高投资组合优化问题中输入参数的估计精度来改进MV策略的绩效表现。

作者所提WPCA-MV 策略的具体算法过程如下:

四、实证分析

文章以A 股市场1991.01-2022.09月个股月频收益率数据为研究样本,采用滚动窗口方法评估各个策略的样本外绩效表现。同时,为检验所提策略的有效性,文章分别选取了几个基于个股的策略和基于因子模型的策略与WPCA-MV策略形成对照,具体来看:对基于个股的策略而言,文章选取MV策略、GMV策略、TZ策略、BS策略、EW策略;对基于因子模型的策略而言,文章选取了基于经典因子模型的MV策略和PCAMV策略。

结果显示,WPCA-MV策略在平均收益、标准差、夏普率、累计收益率方面相较于对照策略均具有较好的投资表现,同时文章总结了WPCA-MV 策略可以取得优异投资效果的原因:一是引入了因子信息,从而提高对期望收益率和方差-协方差矩阵的估计精度;二是将对股票收益率一阶矩的定价效果引入PCA算法中,从而提取出能同时解释股票收益率一阶矩和二阶矩的潜在风险因子。

此外,除个股数据之外,文章还在美股因子组合数据集上评估了各策略的绩效表现,以检验本文所提WPCA-MV策略效果的稳健性。结果显示,WPCA-MV策略在处理高维投资组合优化问题时优势更明显,且在处理低维投资组合优化问题时仍不逊于其他常见优化策略;从各个策略在样本外的累计收益率的情况上看,WPCA-MV策略的累计收益率在不同主成分提取个数和不同的数据集中均是表现最好的,进一步验证了本文所提策略的长期优越性。

五、结论

为提高投资组合中期望收益率和方差-协方差矩阵的估计精度,文章构建了WPCA-MV策略,并采用滚动窗口的方法计算WPCA-MV策略及几种常见策略的样本外绩效表现,实证结果显示,WPCA-MV策略在平均收益、标准差、夏普率、累计收益率方面相较于对照策略均具有较好的投资表现。上述结论在美股75个因子数据集上同样成立,验证了本文结论的稳健性。

此外,作者提出,WPCA-MV策略虽然有出色的夏普率表现,但换手率相对较高,下一步将尝试在目标函数中引入Lasso正则项,从而得到稀疏的投资权重,以构造相对稳定的投资组合,降低策略的交易成本。

近年来,学院高度重视教师科研潜力的挖掘和科研能力的提升,通过求实大讲坛、财税资评工作坊、财税资评论坛、双边论坛等平台,不断增进与国内外资深专家学者的交流,全方位提升我司教师的科研水平,在学术科研和团队建设方面取得了显著成果。未来学院将继续保持原有的学科特色和优势,推动“双一流”团队建设,持续扩大学院在国内外学术界的影响力。

撰稿:王硕

初审:李小荣

审核:陈士平