4008云顶备用网站高萍教授与高羽清同学共同撰写的论文《基于碳定价视角对我国开征碳税的思考》刊发于中文A类期刊《税务研究》2023年第7期。以下为文章主要内容:

内容提要:碳定价包括显性碳定价和隐性碳定价,碳税与碳排放权交易均属于显性碳定价。在我国已启动碳排放权交易的情况下,依托资源税、消费税相关税目附加征收碳税是兼具公平与效率的选择,同时应考虑多种因素科学设定碳税负担水平,使碳定价手段更好地助力“双碳”目标的实现。

一、运用碳定价促进碳减排的理论分析

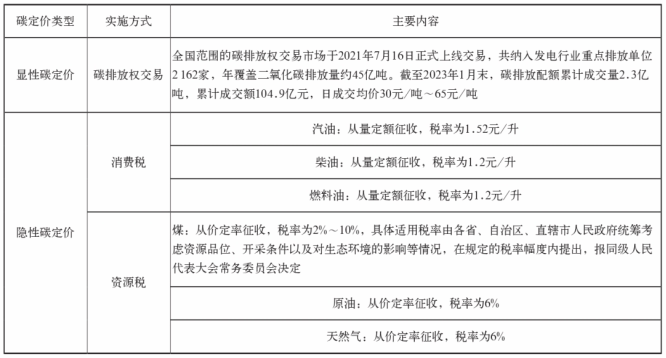

碳定价是指政府对二氧化碳排放加征一定的费用,分为显性碳定价和隐性碳定价。显性碳定价是与二氧化碳排放量或化石燃料含碳量直接挂钩的价格工具,通常由政府通过碳税或碳排放权交易方式实施;隐性碳定价是与二氧化碳排放量或化石燃料含碳量间接相关的价格工具,比如对能源产品征收的消费税。

碳定价是基于价格信号的碳减排政策工具,其实质是将经济主体产生的气候外部性成本内部化,促使经济主体将气候变化因素纳入经济决策的考量。征收碳税具有多重红利效应:首先,碳税能促进温室气体减排。其次,在引导减排的同时,碳税具有较好的财政收入功能。最后,在保持收入中性(即开征碳税的同时减少所得税等负担)的前提下开征碳税,有助于优化税制。

从国际实践看,在碳减排的起步阶段,主要使用碳税手段,如二十世纪九十年代以斯堪的纳维亚国家为代表开征的碳税。自京都议定书将碳排放权交易纳入减排方式后,碳排放权交易手段的运用逐渐增多,如以欧盟为代表建立的碳排放交易系统(Emissions Trading System,ETS)。截至2022年4月,不同国家或地区已实施和计划实施的碳定价手段共71项(已实施68项,计划实施3项),其中37项为碳税,34项为碳排放权交易。

从理论层面看,碳税实施成本较低且更具公平性,但减排效果不确定;碳排放权交易可以控制碳排放总量、灵活性强,且能较好地与国际碳市场接轨,但排放指标分配的公平性、排放价格的波动性、排放量监测的技术性等都是难以回避的问题。单一手段的使用存在缺陷,构建碳税与碳排放权交易协同的复合机制在促进减排的效果、兼顾公平与效率等方面更具优势。实践中,很多国家或地区同时使用两种手段。如:英国、法国、丹麦、瑞士等18个国家建立了国家层面的碳排放交易体系和碳税制度,加拿大不列颠哥伦比亚省等4个地区建立了地区层面的碳排放交易体系和碳税制度。

二、我国碳定价现状下碳税开征的必要性

碳排放权交易覆盖范围有限且配额免费发放,排放数据难以监管;现有税收手段缺乏低碳导向的明确价格信号;现行碳定价方式及水平不利于应对欧盟碳关税的影响。

表1 我国碳定价方式及主要内容

三、碳税立法路径、负担设计及配套措施的基本思路

(一)碳税立法路径选择

尽管税种的名称存在差异,但开征碳税主要有两类立法方式:一是开征单独的二氧化碳税;二是将原有的能源税改造为碳-能源税,改造后能源税由传统能源税和碳税两部分构成。碳税的征收范围和征收成本是影响立法路径选择的两大主要因素,而基于国际经验和我国现实,依托消费税和资源税相关税目进行附加征收是兼具公平与效率的选择。

征税范围对路径选择的影响:碳税征税范围的设置,主要有宽覆盖法和补充法两类。我国如果选择宽覆盖法的碳税,则适用在环境保护税中专设二氧化碳税目的立法路径;如果选择仅对化石燃料的使用征税,则既可在环境保护税中增设税目,也可在资源税、消费税中附征碳税,但两种路径相比,后者既能满足调控范围的需要,又能最大限度依托和利用已有的制度及征管基础。考虑到我国已启动碳排放权交易市场的现实背景,采用补充法的碳税制度有利于体现碳定价手段实施中的公平性,因此,应采用对资源税、消费税相关税目附征碳税的立法方式满足征税范围选择的要求。

征管成本对路径选择的影响:征管成本主要与征收方法相关,碳税采用按排放量征税、按化石燃料使用量征税两种方式。总体而言:采用宽覆盖法的碳税制度难以避免对二氧化碳排放量的监测要求,需要建立复杂的MRV制度;采用补充法的碳税制度,则可按化石燃料使用量或销售量征税。因此,从征管成本角度考虑,采用补充法的碳税制度并依托资源税、消费税附加征收是我国碳税立法路径的较优选择。

(二)碳税负担设计

税率水平需兼顾多种因素科学设定。按碳排放产生的社会成本设置税率是符合外部成本内部化原理的理论方法,但不同条件和方法下测算的数据相差很大。我国可在综合考虑主要参照因素的基础上,结合相关行业和企业的可承受力设定具体税率水平。

采用阶段式提高税率的方式稳步推进。循序渐进地提高税率有助于减少碳税实施阻力。这一做法已被很多开征碳税的国家或地区所采用。我国可从设置相对较低的税率开始,分阶段逐步提高,减少其对经济社会可能产生的影响。

均衡碳排放权交易和碳税机制的基本负担水平。税率水平的确定应与碳排放权交易市场经济主体应承担的最低排放成本统筹考虑。建议对碳排放权交易覆盖的企业根据碳税税率设置碳价下限值。当交易价格低于规定的下限值时,相关企业应补足差额,以均衡碳排放权交易和碳税两种机制的基本负担水平。

(三)避免碳税负效应的措施

碳税的课征必然会加重碳密集型行业企业以及低收入群体的负担。各国通常采取一定的措施对碳税对于经济或人们生活的负效应予以应对。避免负效应的配套措施主要有两类。第一类是对排放密集型企业给予税收优惠,以保护其竞争力。税收优惠政策采用的同时会削弱碳税的价格信号,因此,部分国家对这种方式的使用作了限定。从我国情况看,近年来减税降费的持续实施已为碳税提供了一定的课征空间。我国可在评估碳税影响的基础上,科学制定碳排放密集型企业的税收优惠措施,保证碳税的多重红利得以实现,促使碳定价手段更好地助力“双碳”目标的实现。

近年来,学院高度重视教师科研潜力的挖掘和科研能力的提升,通过求实大讲坛、财税资评工作坊、财税资评论坛、双边论坛等平台,不断增进与国内外资深专家学者的交流,全方位提升我司教师的科研水平,在学术科研和团队建设方面建设取得了显著成果。未来学院将继续保持原有的学科特色和优势,推动“双一流”团队建设,持续扩大学院在国内外学术界的影响力。

撰稿:张媛媛

初审:李小荣

审核:陈士平